Crédits Immobiliers : des taux qui continuent de grimper

Deux fois plus forte qu’en 2022, la hausse des taux de crédits immobiliers se poursuit et s’accélère en 2023. Il en résulte une diminution de la capacité d’emprunt des acheteurs, malgré un allongement de la durée de remboursement du crédit immobilier. En parallèle, la baisse des prix de vente se révèle insuffisante pour compenser le surcoût du financement. Notre analyse !

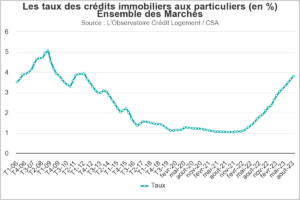

Marché Immobilier 2023 – Évolution des taux des Crédits Immobiliers aux particuliers

Septembre 2023 : la hausse des taux d’intérêt s’accélère

La remontée des taux d’intérêt se poursuit et s’accélère en septembre 2023 :

- Septembre 2021 : 1 %

- Septembre 2022 : 2%

- Septembre 2023 : 4 %.

Les 12 dernières années ayant été marquées par une baisse ininterrompue des taux d’intérêt, il faut remonter à l’année 2008 pour trouver des taux comparables à ceux de septembre 2023.

À savoir : voici la moyenne des taux des crédits immobiliers par durée de remboursement, constatée par l’Observatoire Crédit Logement / CSA :

- 3.72 % sur 15 ans ;

- 3.92 % sur 20 ans ;

- 4.08 % sur 25 ans.

La baisse de la capacité d’emprunt

On constate une baisse de la capacité d’emprunt, c’est-à-dire du capital maximum que les acheteurs peuvent emprunter, que ne compense pas complètement l’allongement de la durée de remboursement, ainsi qu’une contraction nette de la production de prêts immobiliers.

Par exemple, en septembre 2021, un emprunteur qui souscrivait un prêt immobilier de 200 000 euros à 1 % remboursait une mensualité de 970 euros. En septembre 2023, pour emprunter la même somme à 4 %, il lui faut rembourser une échéance de 1 270 euros.

Soit concrètement une capacité d’emprunt amputée de 30 % en deux ans, de 15 % en un an.

La hausse de la durée de remboursement des crédits immobiliers

Pour compenser cette perte de capacité d’emprunt, les emprunteurs se voient contraints d’allonger la durée de remboursement du crédit immobilier. Ainsi, la durée de remboursement s’établit-elle à 250 mois (presque 21 ans), contre 243 mois en septembre 2021. Un niveau jamais atteint depuis 2006.

La chute de la production de crédits immobiliers

La hausse mensuelle du taux d’usure entre février et juillet 2023 n’a pas eu les effets escomptés sur la production de crédits. Celle-ci a ainsi chuté de 45 % en un an. Actuellement autour de 5.5 %, le taux d’usure revalorisé mensuellement favorise la remontée des taux d’emprunt accordés par les banques. Elles peuvent ainsi réaliser leur marge sur la production de crédits, comme le leur impose la Banque Centrale Européenne. Ces marges qui se reconstituent leur permettent de rouvrir le robinet du crédit.

Une baisse des prix de vente autour de 5 %

L’augmentation des taux immobiliers, la diminution de la capacité d’emprunt et la contraction de la production de crédits entraînent :

- La hausse de l’offre de biens immobiliers sur le marché ;

- La diminution des prix de vente autour de 5 %.

Cette moyenne cache des disparités selon les villes et les régions géographiques. Si les prix de vente à Paris repassent sous la barre des 10 000 euros du mètre carré (tous arrondissements confondus), d’autres villes voient leurs prix continuer à progresser, comme Marseille (+ 2.2 %).

Les perspectives pour les taux et le marché immobilier en 2024

Depuis 2021, les taux d’intérêt doublent chaque année et la barre des 5 % pourrait être franchie dès la fin de l’année.

L’INSEE n’anticipe pas de retour à un taux d’inflation proche de 2 % avant 2025, ce qui ne permet pas d’envisager la réduction prochaine des taux d’intérêt, ni un rebond du marché immobilier. Les prix de vente devraient donc continuer de baisser dans les prochaines années et l’offre continuer de s’étoffer.

En synthèse : notre avis sur le financement d’un achat immobilier fin 2023

Après plus d’une décennie d’argent quasiment gratuit, qui a fait oublier à de nombreux emprunteurs l’anomalie d’une telle situation, les taux continuent leur progression. Cette progression s’inscrit dans un contexte d’augmentation des taux directeurs de la BCE, visant à combattre l’inflation.

La contrepartie de cette nouvelle politique monétaire conduit à surenchérir brutalement le coût de la dette et à gripper le marché immobilier, en limitant la capacité d’emprunt des futurs acquéreurs.

Le résultat ne s’est pas fait attendre, avec un repli de 25 % du nombre de transactions, et des premières baisses de prix comprises pour l’instant entre -3 à -5%. Ce repli nous semble encore toutefois insuffisant pour compenser le surcoût du financement.